La estrategia de interoperabilidad impulsada por el Banco Central de Reserva del Perú (BCRP) generó una revolución en el universo de las transacciones bancarias volcándola al universo digital. Ahora vemos nuevos actores, nuevos servicios y un mayor número de usuarios. Cada vez más entidades financieras brindan el servicio de transferencias inmediatas con celular en donde las operaciones con pequeños montos marcan la pauta de este dinamismo.

Hace menos de diez años (2016), unos jóvenes tocaban las puertas para que los clientes del Banco de Crédito del Perú (BCP) usen un aplicativo llamado Yape en sus pagos minoristas. Una tarea similar la realizaban otros jóvenes en las puertas de eventos públicos para promover el uso de Plin, el aplicativo del BBVA. Las transacciones digitales eran ínfimas.

El panorama es ahora totalmente distinto. En el año 2013, el uso del efectivo para operaciones con montos pequeños representaba el 95%; en el 2024 su participación se redujo a 64%, una caída de 31 puntos porcentuales, según el estudio Estrategia de Interoperabilidad de los Pagos Minoristas en Perú: Principales Avances al Primer Semestre del 2025 del Banco Central de Reserva del Perú (BCRP). Dicho de otra manera, los pagos digitales minoristas que en el 2013 eran solo el 5%, al 2024 pasaron a representar el 36%. Todo un gran salto.

¿Qué pasó para que ocurriera este cambio radical? Si bien la pandemia redujo el uso del efectivo por temor al contagio, la estrategia de interoperabilidad implementada por el ente emisor logró este importante avance que cambió el ecosistema de pagos digitales en el país.

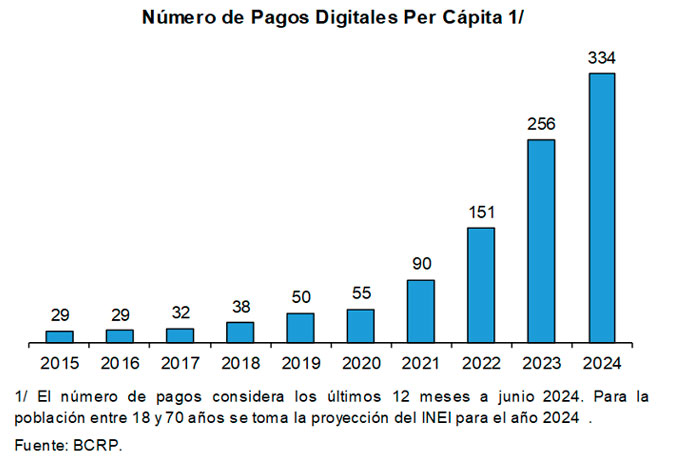

«La Estrategia de Interoperabilidad ha permitido al aumento exponencial de los pagos digitales per cápita, contribuyendo al objetivo de masificar los pagos en el país. Este indicador es casi cuatro veces mayor al registrado en 2021 y siete veces mayor en comparación con 2019, antes de la pandemia. Este cambio refleja un avance hacia una economía más digitalizada e inclusiva», dice el estudio.

Además, la Estrategia ha transformado la matriz de pagos digitales. Las transferencias interbancarias a través de billeteras digitales ahora son seis veces mayores que las registradas en diciembre de 2022. Este aumento viene acompañado de una reducción en el ticket promedio, señal de que más usuarios están utilizando cada vez más los pagos digitales en reemplazo del efectivo.

También se observa una mayor competencia en el ecosistema de pagos digitales minoristas: nuevos actores, nuevos servicios y se ha creado mayor acceso a los usuarios. Cada vez más entidades financieras brindan el servicio de transferencias inmediatas con celular vía la CCE, como son los casos de Banco de la Nación, Banco Ripley, Compartamos Banco, entre otros.

Asimismo, las microfinancieras (cooperativas, cajas y financieras) brindan servicios digitales a sus usuarios. Por ejemplo, Caja Cusco lanzó su billetera denominada Wayki y la Federación de Cajas Municipales (FEPCMAC) tiene un proyecto para implementar su propia billetera para brindar el servicio a varias cajas. Las fintechs también están asumiendo un papel proactivo.

“La mayor competencia en los diferentes segmentos del mercado de pagos minorista también se observa en la industria de tarjetas de pagos, donde los bancos vienen incursionando en el negocio de la adquirencia de forma más directa. Asimismo, las EEDEs se han ido incorporando de forma progresiva al ecosistema. Por ello, en general, se espera que continúen ingresando nuevos actores al ecosistema de pagos minoristas, como empresas de telecomunicaciones (Bitel, etc.) y fintechs bajo el modelo de “sponsoría” y BaaS (Bank as a Service) que podría implementarse con Alfín Banco, que recientemente ha firmado un convenio con la Asociación de Fintech del Perú”, agrega el estudio.

LA ESTRATEGIA

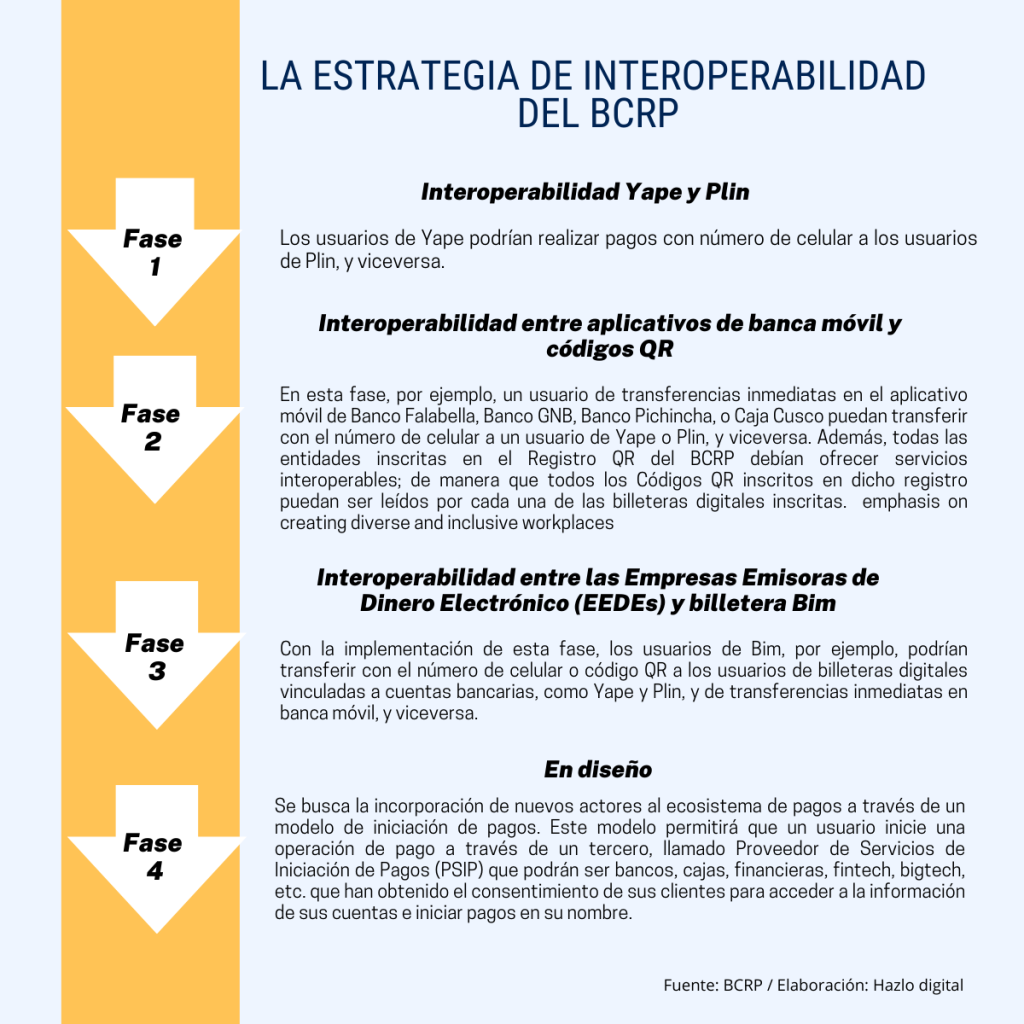

En el año 2022, la interoperabilidad era casi nula pues no se podía transferir fondos entre diferentes billeteras digitales o funcionalidades de pago inmediato, así como a través de códigos QR, aplicativos, etc., situación que no favorecía la adopción masiva de pagos digitales, ni la entrada de nuevos participantes (las fintech, bigtech y otros actores), ni la implementación de nuevas infraestructuras, como otros rieles de cuentas o tarjetas, que promovieran la competencia y la oferta de nuevos servicios.

Es así que el 7 de octubre de 2022, el BCRP publicó el Reglamento de Interoperabilidad de los Servicios de Pago provistos por los Proveedores, Acuerdos y Sistemas de Pagos (Circular No. 024-2022-BCRP13), el cual establece la Estrategia Interoperabilidad de los Pagos Minoristas en el país y con ello, su masificación.

De acuerdo con la norma, la Estrategia consta de cuatro fases con diferente alcance y fechas de ejecución progresivas.

RESULTADOS

A la fecha, las transacciones entre Yape y Plin (Fase 1) pasaron de 83 millones en junio 2024 a 132 millones en similar mes del año 2025, un incremento 58 %. En términos del valor de los pagos interoperables, la Fase 1 pasó de 5,7 mil millones de soles en junio 2024 a 8,3 mil millones en junio 2025, con un crecimiento del 46,6 %.

Por su parte, las transacciones entre aplicativos de banca móvil y códigos QR (Fase 2), que en junio 2024 registraba 24 millones, alcanzó los 51 millones en junio 2025, reflejando un crecimiento de 114 %. En términos de dinero, la Fase 2, que en junio de 2024 registraba 1,4 mil millones de soles, alcanzó 3,6 mil millones en los 12 meses siguientes, con un incremento del 155,5 por ciento.

Con relación a las transacciones ejecutadas a través de la Cámara de Compensación Electrónica (CCE), durante los últimos 12 meses, el número de transacciones también mostró un crecimiento sostenido. De este modo, en junio 2024 se registraron 5,3 millones de operaciones, cifra que se incrementó hasta alcanzar los 21,8 millones en junio 2025. Este incremento refleja la progresiva integración de los pagos interoperables entre entidades financieras a través de esta infraestructura, en donde se puede destacar la incorporación del Banco de la Nación.

En tanto, el valor de las transacciones interoperables a través de la CCE pasó de S/ 741 millones en junio 2024 a S/ 2,6 mil millones en junio 2025, lo que equivale a un crecimiento de 247,9 por ciento, consolidando a la CCE como un canal clave para transferencias inmediatas de bajo valor.

Finalmente, las Empresas Emisoras de Dinero Electrónico (EEDEs) y Bim (Fase 3), alcanzaron los 3,2 millones de transacciones en junio de 2025. De esta manera, la Fase 3, alcanzó un pico de 395 millones de soles al cierre del primer semestre de 2025. Sin embargo, el ticket promedio ha mostrado una tendencia a la baja, alcanzando su punto más bajo del año en abril 2025 (S/ 114).

Con ello, al cierre del primer semestre de 2025, la Fase 1 (Yape y Plin) concentró el 70,7 por ciento de todas las transacciones interoperables; mientras que la Fase 2 (banca móvil, QR y CCE) concentró el 27,6 por ciento.

Las EEDEs cada vez están teniendo una participación más relevante en el ecosistema de pagos. Entidades como Pagos Digitales Peruanos (Bim), GMoney (incluyendo a Prexpe y Dale), Servitebca y Tarjetas Peruanas Pre-Pago han impulsado la digitalización financiera con soluciones innovadoras.